Holding et trésorerie : capitaliser ou exfiltrer ?

Par Alexandre Boutin, directeur de l’ingénierie patrimoniale de Primonial Ingénierie et Développement

Par Alexandre Boutin, directeur de l’ingénierie patrimoniale de Primonial Ingénierie et Développement

Patrimoine privé et patrimoine professionnel sont intimement liés. Cette frontière est fragile lorsque le chef d’entreprise a constitué une holding, dont l’objectif est de gérer des participations, mais également les capitaux provenant de la cession ou de la distribution de dividendes des filiales. Parfois, la société holding est opérationnelle et, sous réserve de respecter certaines conditions, est qualifiée d’animatrice(1).

Pour autant, si cette frontière semble perméable, la confusion des patrimoines n’est pas permise. Certes, la société holding appartient au chef d’entreprise (et son groupe familial), mais il n’en reste pas moins qu’elle est dotée de sa propre personnalité juridique. Cette personne morale doit pouvoir exercer son objet social sans que son activité puisse être considérée comme « léonine » au profit de ses associés.

La jurisprudence récente est limpide : « constitue un acte anormal de gestion l’acte par lequel une entreprise décide de s’appauvrir à des fins étrangères à son intérêt. Au regard de ces principes, la circonstance qu’une renonciation à recettes par une société de capitaux au bénéfice de ses associés serait conforme à l’objet social de l’entreprise n’est pas à elle seule de nature à faire regarder cette renonciation comme étant dans l’intérêt propre de l’entreprise, ni que satisfaire par cette gratuité l’un des objets pour lequel la société a été créée soit une contrepartie suffisante » (CE, 9e et 10e ch., 22 juillet 2022, n° 444942).

Dans ce contexte, la société holding est un outil patrimonial qui répond à un objectif d’organisation professionnelle, mais également personnelle. Régulièrement dotée de solides capacités financières, la question de l’usage de ses disponibilités aux fins personnelles du chef d’entreprise nécessite un arbitrage entre conservation de ces sommes dans la société holding ou appropriation à titre personnel.

Pour répondre à cette question, il convient d’apprécier sa situation patrimoniale et celle de son groupe familial. Au cours de sa carrière a-t-il organisé et constitué son patrimoine privé à travers des solutions d’épargne financières ou immobilières en adéquation avec ses objectifs patrimoniaux, tels que la protection familiale, l’anticipation de la transmission, la constitution de revenus complémentaires… ?

A contrario a-t-il plafonné ses rémunérations, peu importe la forme, afin de maîtriser sa fiscalité personnelle et les charges sociales afférentes au détriment de ces outils patrimoniaux ? Souhaite-t-il se désendetter, financer une résidence secondaire, une voiture de collection, un bateau, aider ses enfants, ses petits-enfants…

Il est évident qu’au-delà des démonstrations chiffrées sur l’opportunité d’une « exfiltration » de la trésorerie excédentaire détenues par une société holding, les ambitions du chef d’entreprise doivent être précisément cernées.

Fiscalités de l’exfiltration de la trésorerie excédentaire

Rappel sur la fiscalité de la distribution de dividendes

Depuis le 1er janvier 2018, la distribution de dividendes relève de plein droit du PFU (prélèvement forfaitaire unique) et sur option du barème progressif de l’impôt sur le revenu. Cette option exercée chaque année lors du dépôt de la déclaration d’IR est globale pour un même foyer fiscal et porte sur l’ensemble des revenus et gains entrant dans le champ d’application du PFU.

Lorsqu’il a opté pour une imposition globale au barème progressif (cf. tableau « Imposition globale au barème progressif »), le contribuable peut bénéficier d’un abattement de 40 % sur le montant brut perçu, abattement qui ne s’applique pas aux prélèvements sociaux. Par ailleurs, la CSG est déductible des revenus de l’année d’imposition du dividende (n+1). La distribution au profit des gérants majoritaires de Sarl, EURL ou de SNC (statut TNS) n’est pas régie par le même « traitement social » (article L. 131-6 du Code de la Sécurité sociale). Elle est soumise pour la quote-part des dividendes supérieurs à 10 % du capital social, des primes d’émission et des comptes courants d’associés, aux cotisations sociales des TNS (en tant que revenus d’activité) en lieu et place des prélèvements sociaux, quel que soit le régime fiscal (PFU ou barème progressif). La quote-part de dividendes inférieure à ces 10 % est, quant à elle, soumise aux prélèvements sociaux de 17,2 %.

Lorsqu’il a opté pour une imposition globale au barème progressif (cf. tableau « Imposition globale au barème progressif »), le contribuable peut bénéficier d’un abattement de 40 % sur le montant brut perçu, abattement qui ne s’applique pas aux prélèvements sociaux. Par ailleurs, la CSG est déductible des revenus de l’année d’imposition du dividende (n+1). La distribution au profit des gérants majoritaires de Sarl, EURL ou de SNC (statut TNS) n’est pas régie par le même « traitement social » (article L. 131-6 du Code de la Sécurité sociale). Elle est soumise pour la quote-part des dividendes supérieurs à 10 % du capital social, des primes d’émission et des comptes courants d’associés, aux cotisations sociales des TNS (en tant que revenus d’activité) en lieu et place des prélèvements sociaux, quel que soit le régime fiscal (PFU ou barème progressif). La quote-part de dividendes inférieure à ces 10 % est, quant à elle, soumise aux prélèvements sociaux de 17,2 %.

Ces cotisations sociales sont des dettes personnelles dont le paiement incombe aux travailleurs indépendants. Elles sont néanmoins déductibles du revenu net catégoriel à l’exception de la part de CSG non déductible (2,4 %) et de la CRDS (0,5 %) que les dividendes soient imposés au prélèvement forfaitaire unique de 12,8 % (PFU) ou sur option globale au barème progressif de l’impôt sur le revenu. Toutefois, la société peut acquitter ces cotisations sociales en lieu et place du dirigeant dans la mesure où, assimilées à un élément de rémunération, leur prise en charge est prévue, pour les gérants de Sarl, par les statuts ou a été approuvée par l’assemblée générale […] : « dans ces conditions, les cotisations et contributions sociales prises en charge par la société au nom du dirigeant présentent le caractère d’un supplément de rémunérations et sont déductibles du résultat imposable à l’impôt sur les sociétés […]. Corrélativement, le montant de la prise en charge des cotisations sociales par la société, qui constitue un avantage, est imposable à l’impôt sur le revenu au nom du dirigeant dans les conditions de droit commun prévues à l’article 62 du CGI » (RM Frassa n° 12909, JO Sénat du 3 septembre 2020, et Cass. com n° 13-22709 du 20 janvier 2015).

Rappel sur la fiscalité de la réduction de capital social non motivée par des pertes

Une opportunité pour les sociétés holding ?

Une opportunité pour les sociétés holding ?

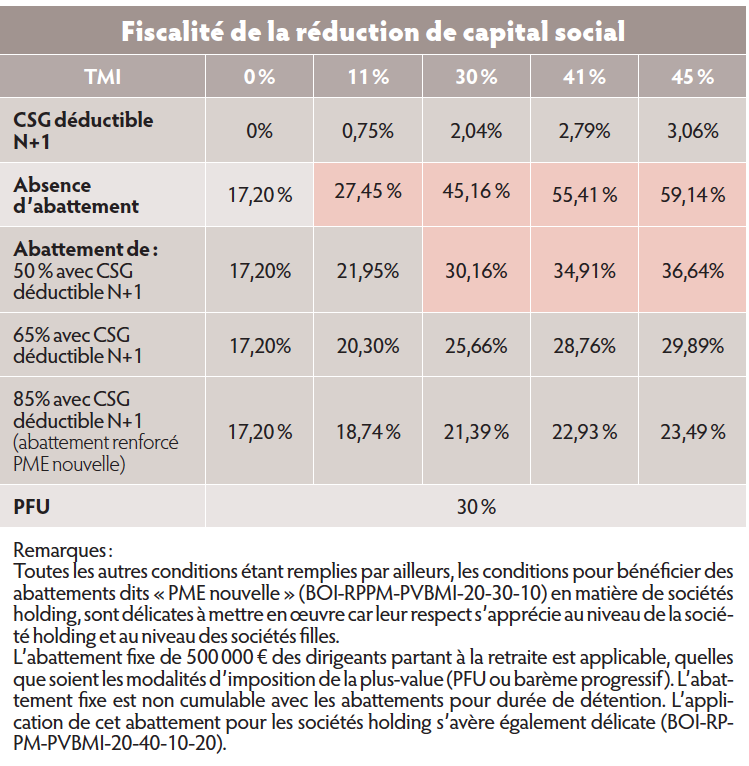

La réduction de capital social non motivée par des pertes par voie de rachat suivi de l’annulation des titres relève fiscalement des plus-values de cession de valeurs mobilières et de droits sociaux (LFR 2014 - art. 112, 6° du CGI). Elle doit être étudiée car elle permet :

- une minoration de l’assiette taxable résultant de la différence entre un prix de cession et un prix d’acquisition (contrairement aux distributions des dividendes) ;

- de bénéficier des abattements pour durée de détention en cas d’option pour le barème progressif de l’impôt sur le revenu, si les titres ont été souscrits ou acquis avant le 1er janvier 2018 (aucun abattement applicable pour les titres acquis ou souscrits postérieurement au 1er janvier 2018). Par ailleurs, la CSG (6,8 %) est déductible des revenus de l’année suivant celle de la cession contrairement à une imposition forfaitaire (PFU). Enfin, cette opération n’oblige pas à distinguer la forme sociale de la société pour définir le traitement social du « revenu » : les prélèvements sociaux (17,2 %) sont toujours de rigueur (cf. tableau « Fiscalité de la réduction de capital social »).

Un CADF relativement conciliant et une administration fiscale contrariante

Cette opération est appréciée de manière conciliante par le comité d’abus de droit fiscal (CADF) qui s’est exprimé dans une série d’avis(2) en considérant « qu’en présence d’une opération de rachat par une société […] de ses titres suivie de leur annulation dans le cadre d’une réduction de capital non motivée par des pertes, l’appréhension par cet associé des sommes qui lui sont versées à raison de ce rachat ne caractérise pas un abus de droit au seul motif qu’il aurait ainsi choisi la voie la moins imposée pour bénéficier de la mise à disposition de sommes issues des réserves de la société ».

Il précise néanmoins que la situation s’apprécie « différemment si l’administration établit au vu de l’ensemble des circonstances dont elle se prévaut qu’une telle opération constitue un montage artificiel contraire de ce fait à l’intention poursuivie par le législateur, ayant pour seul but de permettre à cet associé d’appréhender des distributions effectuées par la société, imposables selon les règles applicables aux revenus de capitaux mobiliers et de bénéficier ainsi du régime des plus-values […] que de l’abattement pour durée de détention ». A titre d’exemple, cette opération devrait ne pas être remise en cause par l’administration fiscale lorsque :

- les capitaux propres sont disproportionnés par rapport à l’activité de la société à la suite de la cession de certains actifs ;

- le poids des réserves handicape la transmission de la société à des membres de la famille ou à des tiers ;

- des associés doivent sortir, entraînant ainsi un changement de la répartition capitalistique…

A contrario, il semble que la répétition des opérations de réduction de capital social et le retour à une structure capitalistique antérieure sont de nature à caractériser l’abus de droit (CADF/AC n° 1/2022, 4 février 2022, aff. n° 2021-27).

En synthèse, la réduction de capital social est une opportunité qui dépend des circonstances de l’espèce. S’appréciant dans un contexte global, elle doit produire des effets juridiques, économiques, financiers pour être ne pas être considérée comme trop habile fiscalement. Malgré un CADF favorable au contribuable, l’administration fiscale ne suit pas estimant que le rachat de titres suivi de leur annulation est motivé par l’appréhension des réserves(3) de la société sous le régime fiscal plus favorable des plus-values. La prudence est donc particulièrement de mise en l’absence de position de la haute juridiction du Conseil d’Etat.

Evaluer les possibilités en fonction des opportunités et des contraintes

Avant d’envisager une stratégie plutôt qu’une autre, il convient de déterminer les possibilités de « sortie » de la trésorerie excédentaire, en fonction des modalités de constitution de la société holding. En effet, la constitution dite « par le haut » résulte d’une mutation (vente, apport) de titres d’une société en faveur d’une société dite « holding » (préexistante ou créée pour l’occasion). Les modalités de cette constitution ont des conséquences sur la nature des capitaux propres (capital social, réserves, report à nouveau, résultat de l’exercice) et déterminent les stratégies de récupération dans le patrimoine privé.

Exfiltrer dans un contexte d’apport-cession

Une exfiltration difficile en l’absence de réserves

La constitution d’une société holding par apport de titres fait généralement naître une société avec un capital social important. La cession par la société holding des titres apportés nécessite, ou non, selon la durée écoulée entre l’apport et la vente, le remploi du produit de cession à titre principal sur une activité opérationnelle éligible et accessoirement sur des supports plus patrimoniaux (articles 150 0 B et 150 0 B ter du CGI).

Il est aisé de comprendre que la trésorerie dégagée à l’occasion de cette cession ne peut faire l’objet d’une distribution de dividendes, lorsque l’apport et la cession s’exercent dans un court délai et que les titres ne se sont pas valorisés dans cet intervalle.

En effet, à l’actif du bilan, le produit de la vente se substitue aux titres alors qu’au passif, les capitaux propres ne sont pas modifiés. L’analyse est différente lorsque :

- la société holding a perçu des dividendes de sa filiale postérieurement à l’apport ;

- les titres apportés se sont appréciés entre l’apport et la cession. Il existe alors, une plus-value de cession qui génère un résultat imposable et en conséquence un bénéfice distribuable.

Cette cession de participation bénéficie généralement du régime de faveur des plus-values à long terme sur titres de participation. En effet, la plus-value est exonérée d’impôt sur les sociétés, sous réserve de la réintégration d’une quote-part de frais et charge de 12 % dans le résultat de la société holding (article 219, I, a quinquies du CGI). Cette qualification peut être retenue fiscalement (détention supérieure à 5 % du capital et des droits de vote au jour de la cession et supérieure à deux ans) ou comptablement, à condition que les titres présentent un caractère d’utilité à la société holding (influence ou pouvoir de contrôle) et que la détention soit considérée comme durable (BOI-BIC-PVMV-30-10-20170503).

Elle peut être retenue même en cas de détention inférieure à 5 % dans le capital social « si les conditions d’achat des titres révèlent l’intention de l’acquéreur d’exercer une influence sur la société émettrice et lui donnent les moyens d’exercer une telle influence. Une telle utilité peut aussi être caractérisée lorsque les conditions d’acquisition des titres révèlent l’intention de la société acquéreuse de favoriser son activité par ce moyen, notamment par les prérogatives juridiques qu’une telle détention lui confère ou les avantages qu’elle lui procure pour l’exercice de cette activité » (CE du 22 juillet 2022, n° 449444).

Une exfiltration difficile compte tenu des différés d’imposition(4)

Dans le contexte d’un apport de titres, lorsque les capitaux propres ne permettent pas une distribution de dividendes, la réduction de capital non motivée par des pertes ne semble pas non plus envisageable. En effet, elle aurait pour conséquence de faire tomber la plus-value en différé d’imposition (sursis ou report) : le différé expire en cas de cession à titre onéreux (vente, échange sauf si l’échange bénéficie du report ou du sursis), rachat, remboursement, ou annulation (notamment à la suite d’une réduction de capital ou à la dissolution de la holding, sauf si cette annulation bénéficie du sursis) des titres de la société holding. Sauf à accepter son sort en admettant que la stratégie d’apport suivi de la cession ait été mal calibrée (apport trop important), le chef d’entreprise ne saurait s’engager dans cette voie.

Générer du résultat pour distribuer

Il convient dans ces conditions d’envisager des solutions d’épargne permettant de valoriser la trésorerie afin de dégager un résultat imposable et in fine, un bénéfice distribuable. A cet égard, les solutions ne manquent pas puisque les acteurs de l’assurance, de l’asset management immobilier ou financier se sont largement ouverts aux personnes morales. En effet, les sociétés holding peuvent recourir à d’autres solutions de placements que les traditionnels dépôts à terme ou comptes à terme. Les comptes-titres, les contrats de capitalisation offrent un accès à des supports d’investissement diversifiés (fonds euros, unités de compte financières ou immobilières, titres vifs…). Les investissements en immobilier de rendement (club deal, SCPI thématiques…) sont également à étudier. Evidemment, il conviendra d’appréhender le niveau de risque en fonction de la politique d’investissement de la structure.

Exfiltrer dans un contexte de holding de reprise (sans apport de titres)

La holding de reprise est une société créée (ou utilisée) pour acquérir une autre société dite la « cible ». Le rachat s’effectue grâce à différentes sources de financement (non exhaustives) : par apport en numéraire ou en nature au capital social ; par endettement auprès des banques et/ou des investisseurs, la holding de reprise portant la responsabilité du remboursement grâce aux futurs bénéfices dégagés par la cible.

Evidemment, la structuration du financement peut-être plus complexes en fonction des montants à financer et de la nature de l’opération de LBO. Pour autant, l’objet est toujours de mobiliser un minimum de fonds propres et de recourir à un maximum d’endettement afin de maximiser l’effet de levier.

Aussi, la société holding peut disposer d’une trésorerie excédentaire provenant de la distribution de dividendes par la filiale lorsque la dette est éteinte ou du produit de cession lorsque cette dernière est cédée. Dans cette situation, la distribution de dividendes serait facilitée grâce aux réserves, ainsi que la réduction de capital social non motivée par des pertes, le chef d’entreprise n’étant pas contraint à conserver les titres reçus lors de l’apport pour continuer à bénéficier du différé d’imposition, précision étant faite que la déontologie fiscale devra être respectée (cf. supra).

Comprendre les enjeux pour mieux définir la stratégie

Payer l’impôt pour être libre

Quelle que soit la stratégie envisagée, l’exfiltration de la trésorerie au profit du chef d’entreprise et de son groupe familial implique de s’acquitter d’un impôt. La capacité d’investissement est donc altérée mais le chef d’entreprise est libre d’utiliser les capitaux comme il l’entend.

Dans ces conditions, il semble opportun de souscrire à des solutions d’épargne qui bénéficient de certains régimes de faveur comme les contrats d’assurance-vie, les contrats de capitalisation, le PEA…

Dans la mesure du possible, l’objectif est de pouvoir « compenser » le paiement de l’impôt grâce à des enveloppes fiscales attractives en matière d’impôt sur le revenu et en matière de transmission.

Préserver la capacité d’investissement et anticiper la transmission

Conserver la trésorerie dans la structure permet de bénéficier d’une capacité d’investissement supérieure grâce « aux économies sur l’exfiltration » et de maîtriser l’imposition sur les revenus générés par les investissements grâce à l’IS. Elle offre également la possibilité d’anticiper la transmission grâce à la donation des titres de la société holding. L’origine de constitution de la société (apport de titres et notion de contrôle, art. 150 0 B ter du CGI) détermine si des obligations de conservations pèsent sur les donataires.

Par ailleurs, cette donation « réactualise » le prix de revient retenu pour calculer la plus-value en cas de cession (ou une opération équivalente telle que la réduction de capital social non motivée par des pertes). Elle « purge » la plus-value latente lorsque les titres se sont valorisés entre le jour de la donation et le jour de la cession seuls les droits de mutation à titre gratuit étant dus.

Aucune stratégie ne peut être systématisée tant les paramètres décisionnels doivent intégrer les aspects juridiques, fiscaux et patrimoniaux, mais également la dimension psychologique du chef d’entreprise. En tout état de cause, quelle que soit la voie empruntée, les objectifs pourront certainement être atteints avec l’aide de conseils avertis.

1. Une société holding qui a pour activité principale, outre la gestion d’un portefeuille de participations, la participation active à la conduite de la politique du groupe et au contrôle de ses filiales et, le cas échéant et à titre purement interne, la fourniture de services spécifiques, administratifs, juridiques, comptables, financiers et immobiliers, est animatrice de son groupe et doit, par suite, être regardée comme une société exerçant une activité commerciale, industrielle, artisanale, libérale, agricole ou financière au sens des dispositions du b du 2° du II de l’article 150-0 D bis du CGI - CE, 3e, 8e, 9e et 10e chambres réunies, arrêt du 13 juin 2018, n° 395495, ECLI : FR : CECHR : 2018 :395495.20180613.

2. CADF, 14 janv. 2021, n° 2020-24. – CADF, 14 janv. 2021, n° 2020-29. – CADF, 1er oct. 2021, n° 2021-18 et n° 2021-19. – CADF, 1er oct. 2021, n° 2021-20. – CADF, 15 oct. 2021, n° 2021-21. – CADF, 18 nov. 2021, n° 2021-23. – CADF, 18 nov. 2021, n° 2021-24. – CADF, 4 févr. 2022, n° 2021-27.

3. Dans ce document, le terme réserve englobe également les sommes qui peuvent faire l’objet d’une distribution comme le report à nouveau créditeur ou le résultat de l’exercice. Les autres conditions relatives aux distributions de dividendes sont considérées comme étant respectées.

4. Articles 150 0 B et 150 0 B ter du CGI.

Vos réactions