Loi ANI : une nouvelle ère pour l’épargne salariale ?

Par Marie Besche, directrice des partenariats chez Magnacarta

Par Marie Besche, directrice des partenariats chez Magnacarta

C’est la loi sur la transposition de l’accord national interprofessionnel (ANI) qui permet désormais d’améliorer l’accessibilité aux dispositifs d’épargne salariale, notamment pour les petites et moyennes entreprises (PME) et les très petites entreprises (TPE).

Jusqu’à présent, complexité administrative et coûts associés décourageaient bon nombre de ces entreprises d’implémenter de tels dispositifs. Issue de la loi du 29 novembre 2023 (n° 2023-1107), l’ANI introduit plusieurs mesures clés pour pallier ces obstacles, comme la simplification des procédures, la digitalisation et une mesure phare : rendre obligatoire ce dispositif pour les entreprises de onze à cinquante salariés à partir du 1er janvier 2025, là où jusqu’à présent, seules les entreprises de plus de cinquante salariés étaient tenues de le mettre en place.

Retour sur ce dispositif, parfois méconnu, qui mérite d’être mis en lumière pour ses nombreux bénéfices.

L’épargne salariale : comment ça marche ?

L’épargne salariale : comment ça marche ?

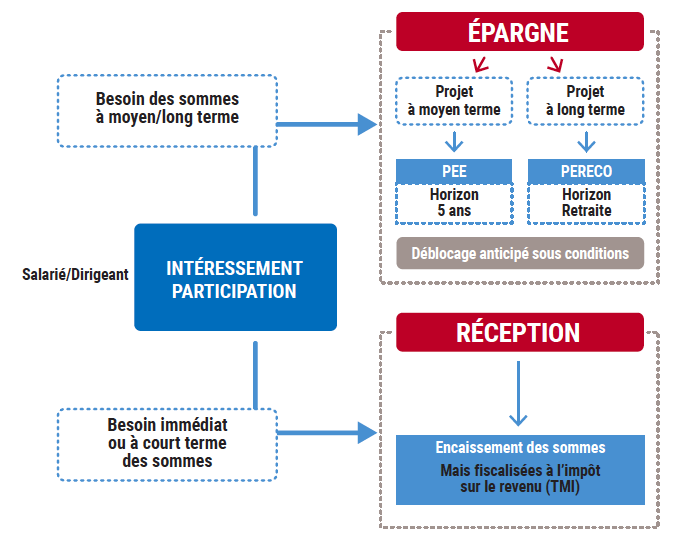

Lorsque l’entreprise met en place une prime d’intéressement ou de participation, la question se pose du choix d’affectation de ces sommes : la percevoir ou l’épargner ?

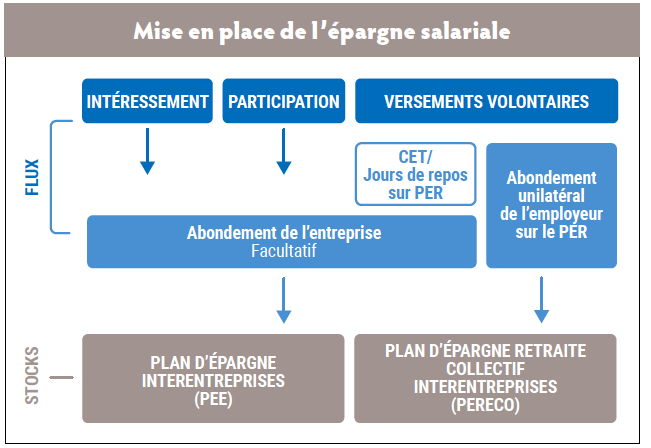

Si la percevoir n’est pas essentiel au train de vie du bénéficiaire, l’épargner sur un support spécifique permettra de bénéficier d’un cadre fiscal favorable. L’épargne salariale, c’est donc le placement de l’intéressement et de la participation, exempté d’impôt sur le revenu. Ce placement peut être réalisé à travers deux plans : le plan d’épargne-entreprise (PEE) ou le plan d’épargne-retraite collectif (Perco). De plus, elle peut être enrichie par des contributions volontaires des salariés, ainsi que par l’abondement de l’entreprise. Les jours de congé non utilisés ou épargnés dans un compte épargne-temps (CET) peuvent être transférés dans ce dispositif d’épargne.

Pourquoi opter pour l’épargne salariale ? Les avantages clés

Opter pour l’épargne salariale offre des bénéfices significatifs, tant pour le salarié que pour l’entreprise.

Au niveau du salarié

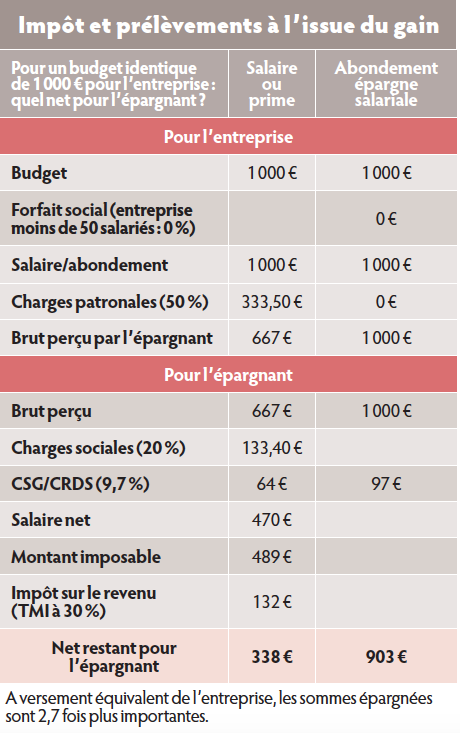

Le premier avantage, et non des moindres, c’est qu’en choisissant de placer participation et intéressement dans un plan d’épargne, les salariés ne subissent pas de frottements fiscaux. Mieux encore, à l’issue du plan, les gains sont exonérés d’impôt sur le revenu, seuls les prélèvements sociaux restent dus (cf. tableau « Impôt et prélèvements à l’issue du gain »). Cette épargne offre la possibilité de se constituer un capital à moyen ou long terme, idéal pour préparer sa retraite (Pereco) ou financer des projets personnels tels qu’un achat immobilier ou les études des enfants (PEE).

Le premier avantage, et non des moindres, c’est qu’en choisissant de placer participation et intéressement dans un plan d’épargne, les salariés ne subissent pas de frottements fiscaux. Mieux encore, à l’issue du plan, les gains sont exonérés d’impôt sur le revenu, seuls les prélèvements sociaux restent dus (cf. tableau « Impôt et prélèvements à l’issue du gain »). Cette épargne offre la possibilité de se constituer un capital à moyen ou long terme, idéal pour préparer sa retraite (Pereco) ou financer des projets personnels tels qu’un achat immobilier ou les études des enfants (PEE).

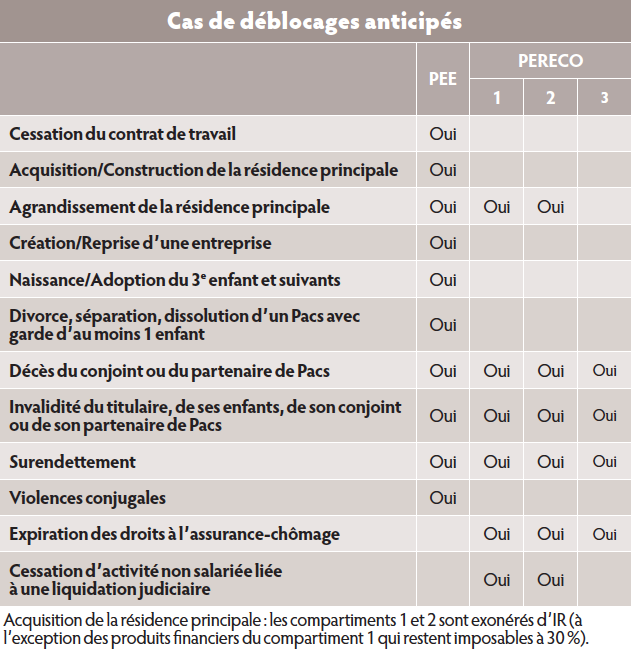

Et bien que ces placements prévoient des périodes d’illiquidité (cinq ans pour le PEE, jusqu’au départ à la retraite pour le Pereco), des situations particulières permettent de débloquer les fonds par anticipation (cf. tableau « Cas de déblocage anticipés »). Par ailleurs, les salariés peuvent choisir librement le montant qu’ils souhaitent épargner et bénéficient souvent d’abondements de la part de l’entreprise, ce qui augmente leur capital sans effort supplémentaire.

Au niveau de l’entreprise

Au niveau de l’entreprise

Les sommes versées au titre de la participation et de l’intéressement sont déductibles du bénéfice imposable de l’entreprise, réduisant ainsi son impôt sur les sociétés.

Mais outre ces avantages financiers, c’est tout l’écosystème de la vie de l’entreprise qui est impacté positivement. En effet, dans un marché du travail compétitif, associer les salariés aux performances de l’entreprise renforce leur engagement et leur motivation. Cela peut également être un levier pour attirer de nouveaux talents.

Quels outils pour instaurer une épargne salariale ?

Le plan d’épargne-entreprise (PEE)

Le PEE prend la forme d’un portefeuille de valeurs mobilières sur lequel le bénéficiaire va pouvoir verser les sommes issues des versements volontaires (dans la limite de 25 % de la rémunération brute annuelle), de la participation, de l’intéressement, de la prime de partage de valeur (PPV) et prime de partage de la valorisation de l’entreprise (PPVE), et des droits inscrits sur un CET et que l’employeur va pouvoir venir abonder.

Si la mise en place du PEE est facultative, une fois en place, celui-ci doit bénéficier à l’ensemble des salariés de l’entreprise (une condition d’ancienneté peut être ajoutée sans excéder trois mois).

Si la durée de blocage des capitaux de 5 ans est respectée par le titulaire du plan, alors les gains générés seront exonérés d’impôt sur le revenu au moment du rachat, seuls les prélèvements sociaux resteront dus.

Le plan d’épargne-retraite collectif (Pereco)

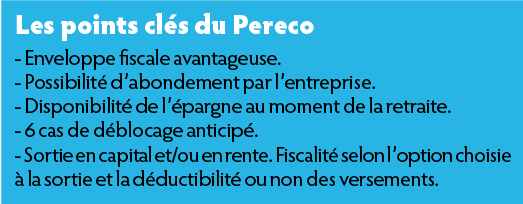

Le Pereco est l’un des trois compartiments du PER. Disponible à partir de l’âge de la retraite, sous forme de rente ou de capital, le Pereco peut être alimenté par les mêmes biais que le PEE.

Le Pereco est l’un des trois compartiments du PER. Disponible à partir de l’âge de la retraite, sous forme de rente ou de capital, le Pereco peut être alimenté par les mêmes biais que le PEE.

Avantage supplémentaire pour le titulaire du plan ? Les versements volontaires réalisés au cours d’une année vont pouvoir être déduits de son revenu imposable (sur option, le titulaire peut opter pour la non-déductibilité). Dans ce cas, la fiscalité au moment de la sortie du plan sera optimisée et ainsi venir réduire son impôt sur le revenu, et ce dans une certaine limite de versement :

- pour le salarié : dans la limite de 10 % des revenus d’activité de N-1, retenus dans la limite de huit Pass de l’année N-1 ou 10 % du Pass de l’année N-1.

- pour le TNS : dans la limite de 10 % des revenus d’activité de N-1, retenus dans la limite de huit Pass de l’année N-1 + 15 % des revenus d’activité de l’année N compris entre un et huit Pass.

Deux mécanismes permettent de venir augmenter le niveau de versements déductibles :

Deux mécanismes permettent de venir augmenter le niveau de versements déductibles :

- pour les couples soumis à imposition commune, les plafonds peuvent être mutualisés ;

- le plafond de déduction non utilisé en année N est reportable sur l’une des trois années suivantes.

Conclusion

A l’heure où les discussions sur les systèmes de retraite s’intensifient et où l’importance du partage de valeurs est de plus en plus mise en avant, l’épargne salariale est un sujet qui mérite d’être pleinement mis en lumière et doit désormais être perçue comme un pilier financier essentiel, à l’instar des autres classes d’actifs. En ce sens, l’ANI constitue un signal fort dans la démocratisation de ce dispositif en le rendant obligatoire pour les entreprises de plus de onze salariés.

L’épargne salariale en chiffres

187,8 milliards d’euros d’encours sur les plans d’épargne salariale et plans d’épargne retraite (+ 15,7 % sur un an)

29,7 milliards d’euros en épargne-retraite collective d’entreprise (Perco et PER collectifs) (+16,9 % sur un an)

20,2 milliards d’euros de versements (en hausse de + 5,8 % sur un an)

Soutenu par les mesures liées à la loi Pacte, le nombre d’entreprises équipées d’un dispositif d’épargne salariale ou d’épargne-retraite s’élève à 397 200 (+ 5 % par rapport à 2022 et + 47 % par rapport à 2012) et bénéficie à 12,5 millions de salariés (+ 4,5 % sur un an)

Source AFG, mars 2024

L’épargne salariale : un atout pour améliorer la rémunération des chefs d’entreprise

L’épargne salariale ne se limite pas aux salariés. Elle constitue également un levier d’amélioration de la rémunération pour les chefs d’entreprise (ainsi que de leurs conjoints mariés ou pacsés, collaborateurs ou associés). En effet, ces derniers peuvent bénéficier des dispositifs d’épargne salariale, à condition de remplir trois critères spécifiques :

L’épargne salariale ne se limite pas aux salariés. Elle constitue également un levier d’amélioration de la rémunération pour les chefs d’entreprise (ainsi que de leurs conjoints mariés ou pacsés, collaborateurs ou associés). En effet, ces derniers peuvent bénéficier des dispositifs d’épargne salariale, à condition de remplir trois critères spécifiques :

- l’entreprise compte moins de deux-cent-cinquante salariés pour les plans d’épargne et l’intéressement, et moins de cinquante salariés pour la participation ;

- au moins un salarié est employé en moyenne sur les douze mois de l’année civile précédente ;

- au moins un salarié est présent au moment du versement du dirigeant.

Vos réactions