L’intérêt des solutions structurées et des fonds obligataires

Par Jean-François Fliti, associé Allure Finance, etAlexandra Létang, conseiller financier chez Allure Finance

Par Jean-François Fliti, associé Allure Finance, etAlexandra Létang, conseiller financier chez Allure Finance

Les cinq dernières années ont été marquées à l’échelle mondiale par une série d’événements – à commencer par le Covid – ayant entraîné une inflation importante notamment en France. La Fed puis la BCE ont décidé de remonter leurs taux directeurs pour agir sur cette perte de pouvoir d’achat et contrer l’augmentation générale et durable des prix. Face à ce resserrement de la politique monétaire, les épargnants et leurs conseils financiers ont dû faire preuve d’agilité pour revoir leurs allocations et se détourner de certaines classes d’actifs au profit d’autres.

A l’aube de cette fin d’année 2024, les sujets d’attention restent nombreux : conflits en Ukraine et au Moyen-Orient, élections présidentielles aux Etats-Unis, crise immobilière en Chine, tensions avec Taïwan, etc. En France, suite à la dissolution de l’Assemblée nationale en juin dernier, l’incertitude plane concernant les nouvelles réformes fiscales et les conséquences à venir sur les entreprises et l’économie française. Le secteur immobilier, déjà très touché depuis deux ans, est également dans l’expectative.

Les marchés financiers : une conjoncture incertaine

L’analyse de l’environnement économique s’est complexifiée depuis quelques années. Il est devenu plus difficile pour les intervenants de choisir les supports financiers les plus pertinents à un bon moment de marché.

L’analyse de l’environnement économique s’est complexifiée depuis quelques années. Il est devenu plus difficile pour les intervenants de choisir les supports financiers les plus pertinents à un bon moment de marché.

En effet, les économies étant interconnectées, l’onde de choc d’une crise se répand sur l’ensemble de la planète par les flux d’échanges mondialisés. Les cycles économiques – à la hausse comme à la baisse – se sont raccourcis et alternent plus fréquemment entre périodes de croissance très dynamiques et crises courtes, mais brutales, dont les conséquences se répercutent sur plusieurs années.

Lors de ces crises, les marchés mondiaux réagissent presque systématiquement par une baisse. Le Covid puis la guerre en Ukraine et au Moyen-Orient sont des exemples de ces crises à l’effet domino.

Outre ces cygnes noirs, une multitude d’autres facteurs impactent les marchés financiers, tels que des mouvements politiques (prochaine présidentielle aux Etats- Unis par exemple) ou les résultats d’entreprises.

D’ailleurs, la valorisation des entreprises est, elle aussi, plus difficile à interpréter : des rapports quasi-quotidiens sur la santé des secteurs d’activité ou des principales entreprises sont publiés, pouvant faire varier les valorisations. La communication instantanée propage des données parfois inexactes qui ont un impact sur les cours de Bourse. Les robots traders amplifient à la hausse ou à la baisse les fluctuations de marché, et certains fonds spéculatifs utilisent parfois des effets de levier importants qui rendent une analyse objective difficile.

Par conséquent, si l’investissement en Bourse est potentiellement rémunérateur et reste incontournable, il demande une connaissance fine des marchés et nécessite une grande tolérance au risque.

Immobilier (foncier et pierre-papier) : un actif dont la tendance est actuellement baissière

L’immobilier, classe d’actif préférée des Français, reste très impacté par la remontée des taux. Auparavant, les taux d’emprunt exceptionnellement bas permettaient aux Français de s’endetter aisément, avec pour conséquence une demande forte et une augmentation mécanique des prix qui faisaient parfois craindre une bulle immobilière.

La crise du Covid puis la guerre en Ukraine ont rebattu les cartes. La hausse des taux d’intérêt des emprunts bancaires a abouti à la raréfaction du crédit ; la hausse du coût des matériaux a augmenté le coût des constructions neuves, ainsi que celui de la mise aux normes des constructions existantes.

La plupart des secteurs de l’immobilier sont touchés, en tête le bureau, le commercial et le résidentiel. L’hôtellerie et la logistique résistent mieux, mais la prudence est de mise. Concernant la pierre-papier, les fonds immobiliers sont soumis à des défis conséquents, le poids des intérêts d’emprunt pouvant peser sur leurs performances. La présence dans ces fonds d’actifs immobiliers peu liquides incite les investisseurs à se retirer, entraînant ainsi une cession forcée d’actifs et une baisse des prix.

Avec des taux élevés et une fiscalité déjà importante et potentiellement renforcée dans les mois à venir, l’investissement locatif apparaît moins comme une source de diversification intéressante.

Fonds euro et aversion au risque : un biais à connaître

Dans ce contexte mouvementé, la tentation pour certains épargnants est de recourir à des placements très sécurisés comme le fonds euro qui a le vent en poupe depuis une dizaine d’années (dans les assurances-vie et les PER) grâce à sa réputation de placement sans risque, rémunérateur et liquide. Mais avec une inflation autour de 5 % ces trois dernières années et qui tend à se stabiliser autour de 3 %, le fonds euro ne rémunère plus suffisamment, ce qui aboutit à une dépréciation des montants placés. La cohabitation de la sécurité, de la disponibilité du capital et du rendement devient un art de plus en plus difficile.

Dans ce contexte mouvementé, la tentation pour certains épargnants est de recourir à des placements très sécurisés comme le fonds euro qui a le vent en poupe depuis une dizaine d’années (dans les assurances-vie et les PER) grâce à sa réputation de placement sans risque, rémunérateur et liquide. Mais avec une inflation autour de 5 % ces trois dernières années et qui tend à se stabiliser autour de 3 %, le fonds euro ne rémunère plus suffisamment, ce qui aboutit à une dépréciation des montants placés. La cohabitation de la sécurité, de la disponibilité du capital et du rendement devient un art de plus en plus difficile.

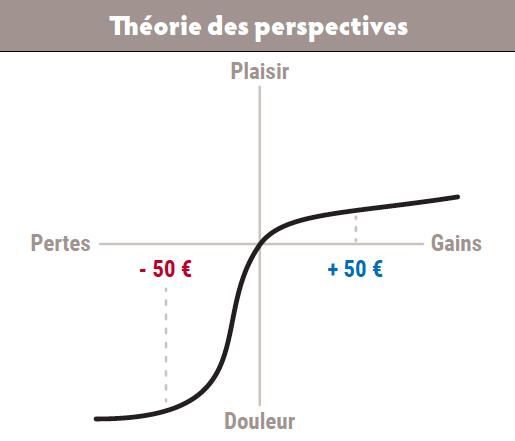

Une majorité de Français restent très attachés à l’épargne et sont peu enclins à prendre des risques. Plusieurs études démontrent un excès de prudence dans les portefeuilles des ménages depuis la crise de 2008 – la demande d’actions a baissé de 50 %. L’aversion au risque en finance enclenche cette tendance des individus à préférer éviter les pertes plutôt qu’à réaliser des gains. Ce biais se manifeste lorsque les investisseurs sont davantage disposés à s’abstenir d’une opportunité de gain si elle s’accompagne d’un risque de perte, même si les gains potentiels l’emportent statistiquement sur les risques. Daniel Kahneman et Amos Tversky ont schématisé leur théorie des perspectives, qui montre comment les gens évaluent les gains et les pertes de manière asymétrique (cf. illustration ci-dessus). Cette expérience a été fondamentale pour prouver que les décisions économiques ne sont pas toujours rationnelles et sont fortement influencées par la perception individuelle des gains et des pertes. Elle a posé les bases de la finance comportementale, un domaine qui étudie l’impact des processus psychologiques sur les décisions d’investissement et les mouvements du marché.

L’aversion au risque a un impact significatif sur les décisions d’investissement. Il est donc du ressort des conseillers financiers de comprendre ce biais pour aider les épargnants à faire des choix d’investissement équilibrés en les informant de la relation entre le risque et le rendement tout en encourageant une vision à long terme ainsi qu’une approche diversifiée de l’investissement fondée sur des chiffres et non sur des sensations.

Les alternatives dans ce contexte

Difficile de s’y retrouver dans ce climat d’investissement complexe aux messages contradictoires. Comment ne pas avoir peur du risque si les avertissements sont quotidiens et que tout incite à la prudence ?

Heureusement, les alternatives existent, et certaines classes d’actifs permettent de concilier une prise de risque contrôlée et un rendement attractif, tout en permettant une diversification. Car la remontée des taux n’est pas forcément une mauvaise nouvelle.

Investissement liquide coté : les obligations

Les obligations, ces titres négociables qui matérialisent une partie de la dette d’une société ou de l’Etat, retrouvent de l’attrait après plusieurs années de taux quasi-nuls suite au relèvement des taux directeurs par les banques centrales.

En effet, quand les taux d’intérêt montent, de nouvelles obligations sont émises avec des coupons supérieurs à ceux des anciennes. La valeur de ces dernières se met donc à baisser, puisque les investisseurs les vendent pour acheter celles qui rapportent plus. Inversement, quand les taux d’intérêt baissent, le prix des obligations à taux fixe déjà en circulation monte. Elles offrent actuellement une très belle rémunération – autour de 6 % – avec un risque limité. Il est possible de diversifier ses placements obligataires en investissant dans les entreprises de type Investment Grade (niveau de risque le plus faible), et une sélection de titres High Yield (haut rendement, mais risque de défaut plus élevé) en euros pour éviter le risque de devises. Cette contrainte de devises n’exclut pas de s’intéresser au marché américain qui propose des émissions en euros.

Il est possible d’investir sur des obligations en direct ou bien de passer par des fonds obligataires qui regroupent chacun une section large d’entreprises, permettant ainsi de diluer encore le risque.

La dette privée

La dette privée a émergé dans les années 2000 pour combler les besoins de financements des entreprises entre la dette senior (financement bancaire) et les capitaux propres (actions). Son recours a fortement progressé suite à la crise financière mondiale en 2008, les banques ayant alors largement restreint les prêts consentis, notamment aux petites et moyennes entreprises ainsi qu’à celles affichant des leviers conséquents.

La recherche de diversification et de rendement de la part des investisseurs, combinée à cette désintermédiation bancaire réduisant l’offre de financements traditionnels, a favorisé l’émergence de la dette privée et son financement par le monde institutionnel privé (assureurs et fonds de dette). C’est aujourd’hui une alternative au prêt bancaire incontournable pour les entreprises de taille intermédiaire.

Le marché de la dette privée affiche une croissance continue depuis sa création, et ses encours ont été multipliés par trois lors de la dernière décennie. Cette dette, par nature non cotée et donc sans volatilité, permet aux investisseurs de bénéficier d’une prime d’illiquidité et donc d’un rendement potentiel supérieur à celui des obligations cotées traditionnelles (environ 11 %).

Les produits structurés

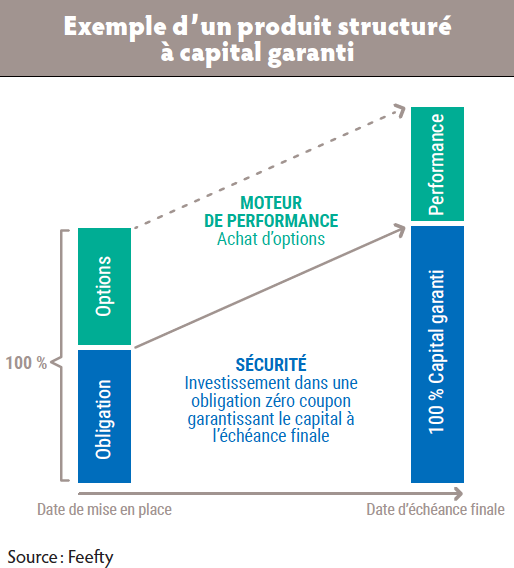

Enfin, investir dans les produits structurés permet de profiter de la remontée des taux, tout en se protégeant de la volatilité des marchés. Ces solutions peuvent proposer une protection partielle ou totale du capital et s’appuient sur un sous-jacent : un panier d’actions, un indice boursier (Cac 40, Euro Stoxx 50), un titre ou encore une devise. Ils sont constitués d’un titre de créance comparable à une obligation émise par un établissement financier qui permet cette protection du capital et d’options qui permettent de dynamiser le rendement.

Ces produits bénéficient d’un coupon contractuel versé chaque année à condition qu’un scénario se réalise. Selon la manière dont ils sont construits et en fonction du contexte de marché, le rendement proposé varie entre 8 et 12 %.

Dans le contexte actuel, avec des taux d’intérêt élevés, la partie obligataire du produit qui correspond à la protection de l’investissement ne consomme que peu du capital investi car elle profite d’une décote par rapport à une obligation classique car elle ne distribue aucun coupon le temps de l’émission (cf. illustration ci-contre). Ainsi, plus la maturité du produit est longue et plus les taux d’intérêt sont élevés, plus le prix d’achat entre une obligation « normale » et une obligation « décotée » va être important. La protection du capital coûtant ainsi moins cher, cela permet en parallèle d’augmenter la proportion du capital investi dans la composante optionnelle et ainsi d’augmenter la performance. Bien entendu, plus le capital est protégé, moins le rendement est intéressant, et vice versa. Il est essentiel d’être très bien conseillé sur ces outils financiers qui ne sont pas tous de qualité équivalente selon les émetteurs.

En conclusion, investir dans des actifs financiers requiert une analyse fine et continue du contexte économique, géopolitique, fiscal. Plusieurs facteurs peuvent bousculer considérablement les diverses classes d’actifs jusqu’à les rendre plus ou moins pertinentes, mais créent en parallèle des opportunités à saisir.

Outre un choix éclairé dans les placements, une stratégie globale et personnalisée est nécessaire en fonction du profil de risque et des objectifs de chacun.

Le bon conseil permet de naviguer avec agilité dans ces eaux parfois troubles, en offrant de nouvelles perspectives tout en sensibilisant aux biais psychologiques humains afin de ne pas laisser les émotions prendre le pas sur la rationalité.

Vos réactions