La soumission aux impôts commerciaux d’une association

Par Amaury Catrice, président-fondateur d’Assorg

Par Amaury Catrice, président-fondateur d’Assorg

Si l’activité lucrative d’une association n’est, en soi, pas incompatible, ni interdite, son activité lucrative pose la question fiscale de la soumission de celle-ci aux impôts commerciaux.

La loi du 1er juillet 1901 dispose qu’une association est la convention par laquelle deux ou plusieurs personnes mettent en commun, d’une façon permanente, leurs connaissances ou leur activité dans un but autre que de partager des bénéfices (…). Ces associations, notamment lorsqu’elles fournissent des prestations de service à leurs membres ou d’autres tiers, peuvent néanmoins s’interroger sur le caractère lucratif ou non de leur activité.

Le principe général de la non-lucrativité

Une association, visée par la loi du 1er juillet 1901, n’est, en principe, pas soumise aux impôts commerciaux (impôt sur les sociétés, cotisation foncière des entreprises, et taxe sur la valeur ajoutée), dès lors qu’elle est considérée comme non lucrative.

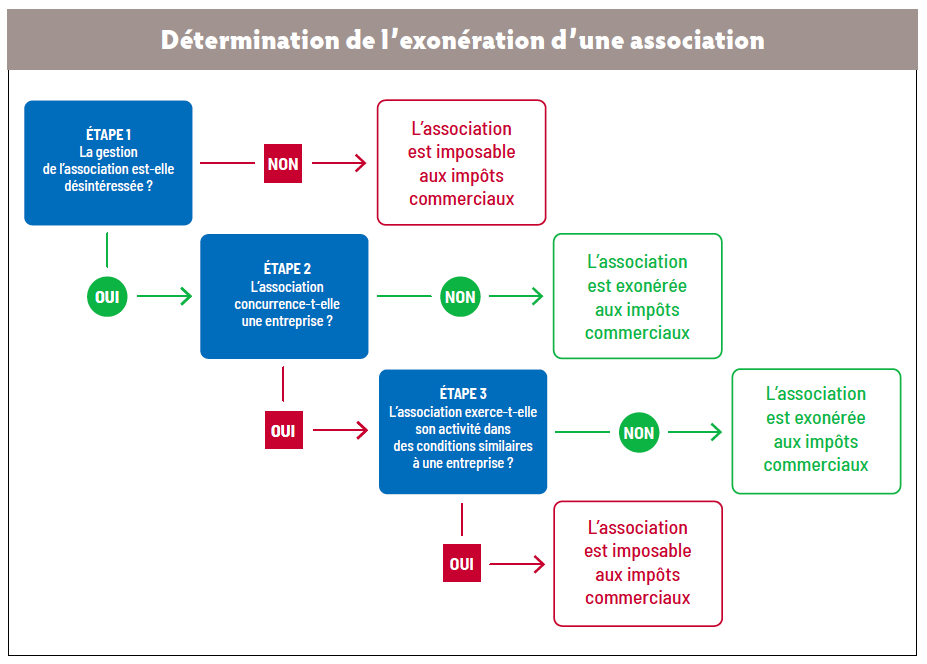

Pour être considérée comme non lucrative, une association doit répondre à trois critères : avoir une gestion désintéressée ; si l’association exerce une activité en concurrence avec des entreprises commerciales, elle le fait dans des conditions différentes de celles-ci ; l’association ne doit pas avoir pour activité de rendre des services à des entreprises qui en retirent un avantage concurrentiel.

Une exemption : la franchise des impôts commerciaux

Il convient cependant de noter que des dispositifs limitant la portée de la taxation ont été mis en place lorsque les activités non lucratives sont significativement prépondérantes avec une franchise des impôts commerciaux. Une association, quel que soit son chiffre d’affaires global, n’a pas à soumettre ses activités lucratives aux impôts commerciaux si les conditions suivantes sont remplies :

- les activités non lucratives demeurent significativement prépondérantes ;

- l’association concernée exerce accessoirement des activités lucratives ;

- les recettes d’exploitation annuelles afférentes aux activités lucratives sont inférieures ou égales à 72 432 €.

Qu’entend-on par gestion désintéressée ?

Cette notion est définie par le Code général des impôts à l’article 261,7-1-d qui dispose que « L’association doit, en principe, être gérée et administrée à titre bénévole par des personnes n’ayant elles-mêmes, ou par personne interposée, aucun intérêt direct ou indirect dans les résultats de l’exploitation. » Ainsi la gestion de l’association par ses dirigeants – de droit et de fait – doit être, sauf exception, gratuite.

Il convient de noter que la rémunération de certains dirigeants ne remet pas nécessairement en cause le caractère désintéressé de la gestion si certaines conditions sont remplies. C’est par exemple le cas si la rémunération brute mensuelle totale versée à chaque dirigeant, de droit ou de fait, n’excède pas les trois quarts du Smic.

L’association ne doit procéder à aucune distribution directe ou indirecte de bénéfice, sous quelque forme que ce soit. Cette disposition vise les rémunérations, les distributions directes des résultats et tous les avantages injustifiés, de quelque nature qu’ils soient (prise en charge de dépenses personnelles, rémunérations exagérées ou injustifiées, service de rémunérations de comptes courants, prélèvements en nature, prêts à des taux préférentiels, etc.) et quel que soit le bénéficiaire (fondateurs, membres, salariés, fournisseurs, etc.). Le fait que l’association fasse des bénéfices n’est pas le sujet. C’est l’affectation des bénéfices qui est déterminante.

Les membres de l’association et leurs ayants droit ne doivent pas pouvoir être déclarés attributaires d’une part quelconque de l’actif, sous réserve du droit de reprise des apports. En cas de dissolution, lorsque le patrimoine d’une association est dévolu à une autre association ayant un but effectivement non lucratif, le caractère désintéressé de sa gestion n’est pas remis en cause.

Situation au regard du secteur concurrentiel

En cas de gestion désintéressée, le caractère lucratif d’un organisme ne peut être constaté (hormis le cas particulier des organismes entretenant des relations privilégiées avec les entreprises) que si celui-ci concurrence des organismes du secteur lucratif et exerce son activité dans des conditions similaires à celles des entreprises commerciales. La situation de l’organisme s’apprécie concrètement par rapport à des entreprises ou des organismes lucratifs exerçant la même activité, dans le même secteur.

En définitive, la question qu’il convient de se poser est de savoir si le public peut indifféremment s’adresser à une structure lucrative ou non lucrative. Cet élément s’apprécie en fonction de la situation géographique de l’organisme. Pour apprécier si une association exerce son activité dans des conditions similaires à celles d’une entreprise, il faut examiner successivement quatre critères, classés par ordre d’importance décroissante selon la méthode du faisceau d’indices : le produit proposé par l’association, le public visé, le prix pratiqué et enfin l’absence de publicité.

Produit

Est d’utilité sociale l’activité qui tend à satisfaire un besoin qui n’est pas pris en compte par le marché ou qui l’est de façon peu satisfaisante. L’association a donc pour objet de pallier les carences du marché.

Public

Sont susceptibles d’être d’utilité sociale les actes payants réalisés principalement au profit de personnes justifiant l’octroi d’avantages particuliers au vu de leur situation économique et sociale (chômeurs, personnes handicapées notamment, etc.). Une association peut tout à fait réaliser des excédents de recettes. Elle ne doit cependant pas les accumuler en vue de les placer. Ils doivent être utilisés pour d’éventuels besoins futurs ou le financement de projets dans le champ de son objet non lucratif.

Prix

Il convient d’évaluer si les efforts faits par l’organisme pour faciliter l’accès du public se distinguent de ceux accomplis par les entreprises du secteur lucratif, notamment par un prix nettement infériéur pour des services de nature similaire. Cette condition peut éventuellement être remplie lorsque l’organisme pratique des tarifs modulés en fonction de la situation des clients.

Publicité

En principe, le recours à des pratiques commerciales est un indice de lucrativité. Mais l’organisme peut, sans que sa non-lucrativité soit remise en cause, procéder à des opérations de communication pour faire appel à la générosité publique (exemple : campagne de dons au profit de la lutte contre les maladies génétiques). Il peut également réaliser une information, notamment sur des sites Internet, sur ses prestations sans toutefois que celle-ci s’apparente à de la publicité commerciale destinée à capter un public analogue à celui des entreprises du secteur concurrentiel.

Quel lien avec la reconnaissance d’intérêt général d’une association ?

Pour qu’une association puisse être reconnue d’intérêt général, elle doit répondre à trois conditions : exercer une activité non lucrative, avoir une gestion désintéressée, et fonctionner au profit d’un cercle étendu de bénéficiaires.

Quelles questions se poser ?

Il convient donc pour une association de se poser deux questions : mon association est-elle soumise aux impôts commerciaux ? Mon association peut-elle délivrer des reçus fiscaux ?

Quels risques encourus ?

Aux termes de l’article 1740 A du CGI, tout organisme qui délivre irrégulièrement des certificats, reçus, états ou attestations permettant à un contribuable d’obtenir le bénéfice d’une déduction du revenu ou du bénéfice imposable ou une réduction d’impôt est passible d’une amende fiscale égale à 25 % des sommes indûment mentionnées sur ces documents.

Vos réactions