La donation d’usufruit temporaire aux enfants majeurs

Article extrait du mémento « Droit de la famille 2024-2025 » paru aux éditions Francis Lefebvre

Plutôt que de verser une pension à ses enfants majeurs pour financer leurs études, une autre stratégie peut être envisagée : les parents transfèrent à leurs enfants le droit aux revenus produits par un bien, le temps qu’ils terminent leurs études et s’installent dans la vie professionnelle.

L’allongement de la durée des études et l’arrivée de plus en plus tardive des étudiants sur le marché du travail conduisent fréquemment les parents à apporter une aide financière à leurs enfants majeurs.

Le plus souvent, cette aide revêt la forme d’une pension alimentaire. Selon les cas, les parents auront intérêt à rattacher l’enfant à leur foyer fiscal (s’il est rattachable, par exemple parce qu’il poursuit des études et a moins de 25 ans), ou au contraire à le détacher et à déduire la pension de leurs revenus imposables en contrepartie de la perte de la majoration du quotient familial, étant précisé que tant l’avantage fiscal lié à l’application du quotient familial que le montant déductible des pensions versées à un enfant majeur font l’objet de mesures de plafonnement.

Une technique plus sophistiquée, plus lourde aussi de conséquences, mais nettement plus avantageuse au plan fiscal, a été imaginée par la pratique : la donation d’usufruit temporaire d’un bien de rapport. Plutôt que de verser une pension, les parents transfèrent à leurs enfants le droit aux revenus produits par le bien le temps qu’ils terminent leurs études et s’installent dans la vie professionnelle.

Avantages de la donation d’usufruit temporaire

Sur un plan patrimonial, la donation d’usufruit temporaire permet une plus grande autonomie financière et une responsabilisation des enfants bénéficiaires de la donation : elle leur assure une source autonome de revenus pendant une période donnée. Cette technique permet aussi aux parents de réaliser de substantielles économies d’impôt.

Sur un plan patrimonial, la donation d’usufruit temporaire permet une plus grande autonomie financière et une responsabilisation des enfants bénéficiaires de la donation : elle leur assure une source autonome de revenus pendant une période donnée. Cette technique permet aussi aux parents de réaliser de substantielles économies d’impôt.

En matière d’IFI, c’est en principe l’usufruitier qui est imposable sur la valeur du bien en toute propriété (CGI art. 968, al. 1). Dès lors, la donation de l’usufruit d’un bien immobilier (ou de parts de sociétés détenant de l’immobilier non exonéré) à des enfants majeurs a pour effet de diminuer la valeur taxable du patrimoine des parents, et donc l’impôt dû par eux. Par exemple, pour un redevable dont la valeur nette du patrimoine imposable à l’IFI au 1er janvier 2024 est égale à 3 000 000 €, la donation pour cinq ans de l’usufruit d’un appartement d’une valeur en pleine propriété de 300 000 € permet une économie d’IFI de 15 000 € (3 000 € par an pendant cinq ans).

Quant aux enfants donataires, ils ne seront pas soumis à l’IFI si la valeur des biens imposables dont l’usufruit leur est transmis, ajoutée à celle des biens imposables déjà possédés par eux en usufruit ou en pleine propriété, est inférieure au seuil d’imposition (1 300 000 € au 1er janvier 2024). Si la donation fait passer le donataire au-dessus du seuil d’imposition, c’est tout le patrimoine imposable excédant 800 000 € qui est alors taxable selon le barème progressif par tranches de l’IFI. En pratique, une donation d’usufruit temporaire, qui conduirait le donataire à devenir imposable à l’IFI alors qu’il ne l’était pas, pourra dans certains cas être globalement défavorable d’un point de vue familial au regard de cet impôt.

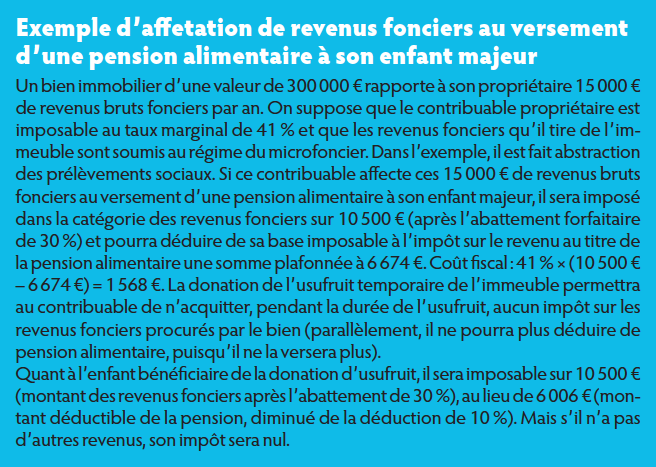

S’agissant de l’impôt sur le revenu et des prélèvements sociaux, les enfants deviennent personnellement imposables à raison des revenus du bien transmis en usufruit, à condition qu’ils aient été préalablement détachés du foyer fiscal de leurs parents. Les parents perdent évidemment la majoration du quotient familial, mais voient, en contrepartie, leurs revenus imposables diminuer. Or en raison d’une part du plafonnement des effets du quotient familial et d’autre part du fait que les donataires sont, par hypothèse, imposés dans une tranche d’imposition à l’impôt sur le revenu plus faible que leurs parents, la charge fiscale globale du groupe familial s’en trouvera allégée. Il y aura également économie fiscale lorsque la donation d’usufruit temporaire viendra prendre le relais du versement à un enfant majeur d’une pension alimentaire excédant le plafond de déduction fiscale, si les revenus du bien dont l’usufruit est donné excèdent ce plafond

La donation d’usufruit temporaire est peu coûteuse en termes de droits de donation. Lorsque le démembrement est organisé pour dix ans ou moins, la donation faite par chaque parent à chaque enfant peut être réalisée sans droits si elle porte sur des biens d’une valeur en pleine propriété allant jusqu’à 434 782 €, compte tenu du barème de l’usufruit à durée fixe (23 % de la pleine propriété pour chaque période de dix ans : CGI art. 669, II) et de l’abattement de 100 000 € en ligne directe (car 434 782 € × 23 % = 99 999,86 €), pour autant, bien sûr, que cet abattement n’ait pas déjà été utilisé au cours des quinze dernières années.

Ajoutons cependant que, lorsque l’usufruit porte sur un immeuble, la taxe de publicité foncière sera due sur la valeur de l’usufruit transféré, ainsi que la contribution de sécurité immobilière et les frais de notaire.

Risques et précautions à prendre

Compte tenu de leur intérêt fiscal, l’administration peut être tentée de remettre en cause certaines opérations fondées sur la transmission d’usufruit temporaire.

Gare au caractère abusif

Dans le viseur de l’administration se trouvent plus particulièrement les transmissions d’usufruit temporaire d’actifs imposables à l’IFI à des personnes morales, pour lesquelles elle se réserve expressément le droit de rechercher le caractère abusif de l’opération selon les modalités prévues à l’article L. 64 du LPF (BOI-PAT-IFI-20-20-30-10 n° 280). Mais des opérations réalisées entre personnes physiques dans un contexte familial peuvent également être exposées à un risque fiscal.

Précisons que si, dans ses commentaires relatifs à l’IFI (parus en juin 2018), l’administration ne prévoit de remise en cause de ces opérations que sur le fondement de l’article L. 64 du LPF (abus de droit pour fictivité ou but exclusivement fiscal), c’est parce que l’article L. 64 A du même Livre (abus de droit pour but principalement fiscal) n’a été adopté par le législateur qu’ultérieurement. Ses commentaires sur ce dernier dispositif sont toutefois plutôt rassurants quant à ses intentions d’utilisation dans les schémas de transmission qui nous occupent.

Soulignons par ailleurs que l’IFI étant un impôt relativement récent et que les contrôles étant encore peu fréquents, la jurisprudence en la matière est encore limitée. L’analyse de certaines affaires concernant l’ancien ISF, auquel l’IFI a succédé, donne un éclairage utile sur les situations pouvant être exposées fiscalement.

Dans le viseur du comité de l’abus de droit fiscal

Le comité de l’abus de droit fiscal a été amené à conclure à l’existence d’un abus de droit (au sens de l’article L. 64 du LPF) dans deux affaires réalisées dans un contexte familial qui lui ont été soumises.

La première espèce était très particulière, puisque c’était l’enfant qui avait consenti la donation d’usufruit temporaire à ses parents (aff. 2004-42). La donation portait sur l’usufruit de parts d’une société civile de portefeuille pour une durée de dix ans. Le comité a conclu à l’abus de droit en se fondant d’une part sur la concomitance des opérations (la donation ayant eu lieu quatre jours après la constitution de la société), d’autre part sur l’absence d’intention libérale. Le défaut d’intention libérale paraît ici décisif : l’avis précise en effet qu’au titre de ses quatre premières années d’existence, la société de portefeuille avait généré 668 456 € de plus-values, intégralement attribuées au nu-propriétaire (probablement en vertu d’une clause statutaire particulièrement favorable à celui-ci), tandis que les parents ne recevaient que 20 890 € de dividendes. Par ailleurs, sur la même période, l’opération avait entraîné pour les parents une surcharge fiscale de 32 915 € (IR + ISF), supérieure aux dividendes perçus, obligeant la société à effectuer des versements compensatoires.

Plus récemment, dans une espèce où des parents avaient donné à leurs cinq enfants l’usufruit temporaire pour cinq ans de parts d’une Sarl leur appartenant, le comité a conclu à l’abus de droit en relevant (aff. 2012-27) :

– que la société avait été constamment déficitaire avant la donation, les acquisitions immobilières réalisées immédiatement après la donation ayant aggravé cette situation ;

– que l’absence de toute perspective de bénéfices de la société sur la période d’exercice de l’usufruit temporaire était connue des nus-propriétaires, qui n’avaient par ailleurs procédé à aucune restructuration du capital par absorption du report à nouveau afin de permettre la distribution de dividendes ;

– que les donataires avaient peu ou pas participé à la vie de la société dont la gestion et la conduite de la politique d’investissement demeuraient entre les mains du gérant, par ailleurs donateur des titres.

Le comité a estimé au vu de ces circonstances que la donation de l’usufruit temporaire n’avait pu être inspirée par aucun autre motif que celui d’atténuer l’imposition au titre de l’ISF que les parents, si cet acte n’avait pas été passé, auraient normalement dû supporter eu égard à leur situation réelle. Les juges du fond ont, sur cette dernière affaire, également conclu à l’abus de droit, retenant qu’au moment où la donation avait été effectuée, toute distribution de dividendes était inenvisageable, empêchant les donataires de prétendre à toute gratification de sorte que la donation était dépourvue d’intention libérale (CA Reims, 4 octobre 2016, n° 15/01792).

On peut raisonnablement penser que le comité de l’abus de droit fiscal et les juges retiendraient une solution similaire, au regard de l’IFI, en cas de donation de l’usufruit temporaire de biens qui ne seraient pas susceptibles de procurer des revenus aux donataires.

En revanche, il nous semble que dès lors qu’il y a réellement donation (intention libérale résultant de la transmission d’un bien productif de fruits et dessaisissement irrévocable du donateur qui ne doit en aucune façon se réapproprier ces fruits), l’opération ne peut être considérée ni fictive ni exclusivement motivée par le souci d’éluder l’impôt au sens de l’article L. 64 du LPF.

Les recommandations

Elle ne devrait pas plus pouvoir être remise en cause sur le terrain du nouvel article L. 64 A du LPF qui permet à l’administration d’écarter les actes passés par un contribuable lorsque, recherchant le bénéfice d’une application littérale des textes ou de décisions à l’encontre des objectifs poursuivis par leurs auteurs, ils ont pour motif principal d’éluder ou d’atténuer les charges fiscales de l’intéressé. En effet, la volonté des parents donateurs d’assurer à leurs enfants donataires une source autonome de revenus susceptible d’assurer leur logement et/ou leur entretien courant pendant une période donnée restera la motivation essentielle de l’opération.

Cette approche est d’ailleurs confirmée par la doctrine de l’administration fiscale, qui précise dans ses commentaires consacrés au dispositif de l’article L. 64 A du LPF (BOI-CF-IOR-30-20 n° 120) que : « la donation d’usufruit temporaire au profit d’un enfant majeur qui ne fait pas partie du foyer fiscal du donateur procure, certes, une économie d’impôt sur la fortune immobilière, qui peut être substantielle, mais qui n’est pas abusive si elle est justifiée par la volonté d’aider l’enfant majeur à financer ses études en lui permettant d’occuper le logement ou de percevoir les revenus locatifs du bien transmis. Le caractère temporaire d’une transmission de l’usufruit n’est pas en soi abusif dès lors qu’il est doté d’une substance patrimoniale effective et ne prévoit pas de clauses manifestement abusives (telle qu’une donation librement révocable par le donateur) ».

Dans ses commentaires relatifs à l’IFI, l’administration a précisé qu’une opération de transmission temporaire d’usufruit n’est, en tout état de cause, pas susceptible de donner lieu à la mise en œuvre de la procédure de l’abus de droit sur le fondement de l’article L. 64 du LPF lorsqu’elle est opérée au profit d’un organisme d’intérêt général (associations reconnues d’utilité publique, notamment) et satisfait à certaines conditions cumulatives (BOI-PAT-IFI-20-20-30-10 n° 280). Par précaution, il peut être utile de suivre les « recommandations » exprimées par cette doctrine (ne sont retenues ici que celles qui sont transposables aux donations d’usufruit temporaire de parents à enfants) :

– la donation doit être réalisée par acte notarié (forme qui s’impose en tout état de cause si la donation porte sur l’usufruit d’un immeuble, et qui est fortement recommandée dans tous les cas) ;

– la transmission doit être effectuée pour une durée d’au moins trois ans et porter sur un bien productif de revenus (en espèces ou en nature, usufruit sur un appartement par exemple) ;

– la transmission doit préserver les droits de l’usufruitier. En particulier, tous les revenus du bien doivent lui être attribués. Pour ce qui est de ses pouvoirs sur le bien, l’administration admet qu’il ne les exerce pas tous (gestion d’un portefeuille de valeurs mobilières, signature des baux, etc.). Il doit alors donner pouvoir spécial à un mandataire (qui peut être le donateur nu-propriétaire) pour les exercer en son nom. Ce mandataire doit lui rendre compte chaque année (nature et justification des arbitrages auxquels a donné lieu le portefeuille de valeurs mobilières, évolution des loyers, etc.).

Même si ces recommandations n’ont pas été reprises par l’administration dans ses commentaires de la nouvelle procédure d’abus de droit pour but principalement fiscal instituée à l’article L. 64 A du LPF, l’administration y énonçant que « la donation d’usufruit temporaire à un organisme sans but lucratif, même si elle permet de réaliser une économie d’impôt très importante, n’est pas susceptible d’être écartée sur le fondement de l’article L. 64 A du LPF lorsque le donateur se dépouille irrévocablement des fruits attachés à l’actif donné, sur la durée de l’usufruit temporaire ; le donateur poursuit un objectif charitable valable et non négligeable en permettant à l’organisme de bénéficier d’un rendement financier régulier sur la période de l’usufruit (loyers, dividendes) » (BOI-CF-IOR-30-20 n° 120), il peut être prudent de les respecter pour éviter tout risque de contestation.

Vos réactions