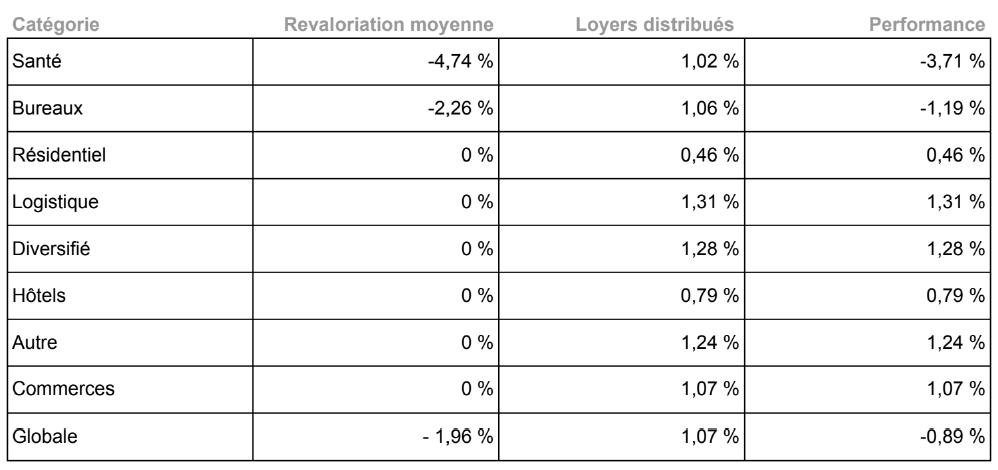

Performance négative à - 0,89% pour les SCPI

Le premier trimestre 2024 est de nouveau placé sous le signe de l’incertitude pour le marché de la pierre-papier. Selon l’indice Ramify RSCPI, aucune SCPI n’a bénéficié d’une revalorisation à la hausse, mais huit véhicules, représentant environ 31% de la capitalisation de l’indice RSCPI, ont subi une dévaluation du prix de leur part.

Le stock est-il assaini ? A titre de comparaison, les SCPI à revalorisation négative représentaient 20 % de l’indice au deuxième trimestre 2023, 23% au troisième trimestre 2023et 6 % au quatrième trimestre 2023.

Les loyers au premier 2024 ont gardé une certaine stabilité, avec une performance de 1,07 %, un niveau même supérieur, notamment à celle au premier trimestre 2023 (1,01%).

Cette résilience est notamment expliquée par trois facteurs :

- l'inflation a joué un rôle positif en impactant favorablement les loyers, notamment grâce à l'indexation annuelle. Cette pratique a permis aux revenus locatifs de suivre l'évolution des prix, assurant ainsi une croissance modérée mais constante ;

- la montée des taux d'intérêt a offert aux SCPI l'opportunité de faire fructifier leur trésorerie à des taux dépassant les 3 %. Cette stratégie a eu pour résultat une augmentation des revenus financiers, renforçant ainsi la robustesse globale des performances ;

- les taux d’occupation élevés : malgré la baisse des prix des parts de plusieurs SCPI en 2023, les loyers collectés par ces SCPI sont restés stables grâce à des taux d'occupation élevés. Cela a permis aux loyers d'augmenter en pourcentage.

Les performances par secteur

Les SCPI spécialisées en logistique et diversifiées ont eu les meilleurs taux de distribution en 2023 :

SCPI française ou internationale : que choisir ?

Au premier trimestre 2024, le marché immobilier français a connu une baisse significative des transactions, estimée à 15,1 milliards d'euros sur une période glissante de 12 mois, soit une diminution de 54 % par rapport à l'année précédente, selon les données de CBRE. Cette situation a conduit à une quasi-paralysie du marché, avec de nombreux biens retirés de la vente par des propriétaires réticents à réaliser des moins-values, dans l'espoir d'une future baisse des taux d'intérêt qui pourrait revaloriser leurs actifs. Cependant, cette stagnation pourrait offrir des opportunités d'investissement intéressantes pour les SCPI françaises, notamment dans le cadre d'actifs vendus sous contrainte de liquidité ou de refinancement, tels que ceux détenus par des fonds immobiliers en difficulté ou des institutions modifiant leurs allocations.

En comparaison, le marché immobilier européen, bien que touché par une baisse des transactions, présente une dynamique plus variée et moins sévère. Par exemple, le volume des transactions a diminué de 17 % au Royaume-Uni et de 28 % en Suède, démontrant une relative résilience par rapport à la France. Cette stabilité partielle, combinée à des primes de risque intéressantes, rend les marchés anglo-saxons et nordiques particulièrement attractifs pour les investisseurs immobiliers. Ces marchés semblent mieux intégrer les risques spécifiques à l'immobilier, ce qui peut offrir des opportunités plus solides pour les SCPI internationales. Néanmoins, il faut noter que dans un marché où les perspectives de baisse des taux pourraient rééquilibrer la relation entre vendeurs et acheteurs, la fenêtre d'opportunité pourrait se refermer d'ici à fin 2024.

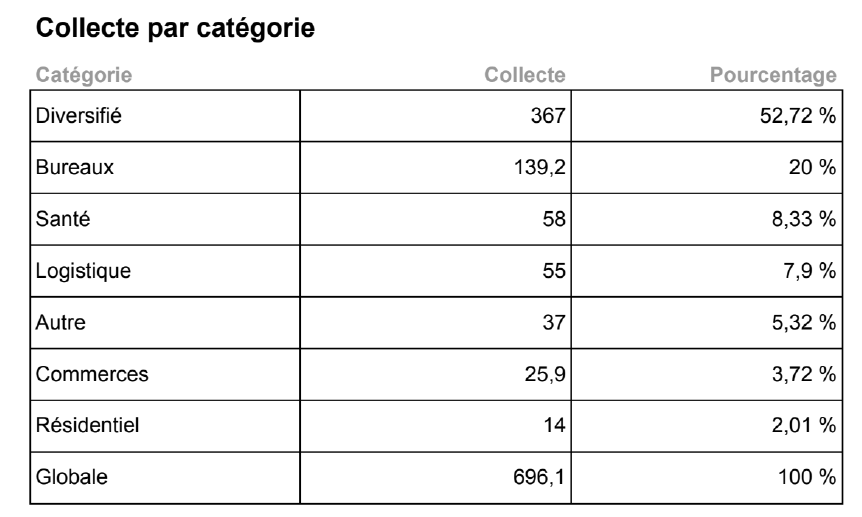

La collecte nette : une variable à prendre en compte

La conjoncture actuelle est donc favorable aux SCPI ayant une exposition à l'étranger. Pour en tirer parti, il est essentiel que les SCPI collectent suffisamment de fonds pour acquérir des biens offrant un rendement/risque très compétitif. Les chiffres de collecte du premier trimestre 2024 ont révélé une hétérogénéité parmi les SCPI, toutes n'en ayant pas profité de la même manière. La collecte se concentre fortement sur les SCPI diversifiées, représentant environ 53 % des flux totaux.

Seules sept SCPI ont dépassé la barre des 40 millions d'euros de collecte, soit plus de 57 % de la collecte totale du T1 :

● Iroko : 74 M€

● Corum Origin : 68 M€

● Transition Europe : 66 M€

● Remake Live : 56 M€

● Corum Eurion : 55 M€

● ActivImmo : 42 M€

● Pierval Santé : 40 M€

En termes de catégorie, la prime revient largement aux SCPI diversifiées.

Nouveau véhicule

Au cours du premier trimestre 2024, la société de gestion Mata Capital a lancé la SCPI Osmo Energie, dont la stratégie d’investissement repose sur une diversification typologique et géographique du patrimoine immobilier, ainsi que sur une gestion prudente de la dette. La SCPI vise un investissement en France et en Europe, dans tous types d’actifs immobiliers tertiaires (commerce, bureau, logistique, activité, éducation principalement).

Vos réactions