L’assurance-vie et le prélèvement de l’article 990 I du CGI

Article extrait du mémento « Successions et libéralités 2024 » paru aux éditions Francis Lefebvre

L’article 990 I du CGI prévoit un prélèvement sur les sommes dues aux bénéficiaires en cas de décès de l’assuré au titre des versements et des produits postérieurs au 13 octobre 1998 et antérieurs aux 70 ans de l’assuré et après un abattement de 152 500 € par bénéficiaire pour tous les contrats d’assurance-vie souscrits par un même assuré. Revue de détails.

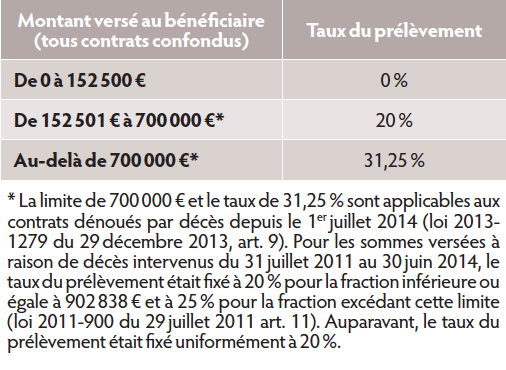

Lorsqu’elles ne donnent pas ouverture aux droits de succession en application de l’article 757 B du Code général des impôts, les sommes dues par les organismes d’assurance et assimilés (notamment les mutuelles et les institutions de prévoyance), à raison du décès de l’assuré, sont assujetties à concurrence de la part revenant à chaque bénéficiaire qui excède 152 500 €, à un prélèvement égal à 20 % pour la fraction inférieure à 700 000 € et à 31,25 % pour la fraction excédant cette limite (CGI art. 990 I).

Contrats et bénéficiaires concernés par le prélèvement

Contrats et bénéficiaires soumis au prélèvement

Nature des contrats

Les contrats soumis au prélèvement de 20 % et 31,25 % sont tous ceux qui prévoient le versement de sommes, rentes ou valeurs au profit d’un bénéficiaire déterminé au décès de l’assuré (CGI art. 990 I). Le bénéficiaire peut être une personne physique ou morale, mais seuls sont concernés les bénéficiaires à titre gratuit. En l’absence de bénéficiaire déterminé, les sommes dues par l’organisme d’assurance ou assimilé font, en effet, partie de la succession de l’assuré ; elles sont, de ce fait, assujetties aux droits de mutation par décès dans les conditions de droit commun et ne donnent pas lieu au prélèvement (BOI-TCAS-AUT-60 n° 30). Le bénéficiaire est assujetti au prélèvement dès lors qu’il a au moment du décès son domicile fiscal en France au sens de l’article 4 B du CGI et qu’il l’a eu pendant au moins six années au cours des dix années précédant le décès, ou dès lors que l’assuré a, au moment du décès, son domicile fiscal en France au sens du même article (CGI article 990 I, I-al. 4). Ainsi, le lieu de résidence du souscripteur au jour de l’adhésion au contrat, ou le lieu du domicile du bénéficiaire au jour du reversement des sommes, est sans incidence sur le régime fiscal du contrat d’assurance-vie.

Les contrats soumis au prélèvement de 20 % et 31,25 % sont tous ceux qui prévoient le versement de sommes, rentes ou valeurs au profit d’un bénéficiaire déterminé au décès de l’assuré (CGI art. 990 I). Le bénéficiaire peut être une personne physique ou morale, mais seuls sont concernés les bénéficiaires à titre gratuit. En l’absence de bénéficiaire déterminé, les sommes dues par l’organisme d’assurance ou assimilé font, en effet, partie de la succession de l’assuré ; elles sont, de ce fait, assujetties aux droits de mutation par décès dans les conditions de droit commun et ne donnent pas lieu au prélèvement (BOI-TCAS-AUT-60 n° 30). Le bénéficiaire est assujetti au prélèvement dès lors qu’il a au moment du décès son domicile fiscal en France au sens de l’article 4 B du CGI et qu’il l’a eu pendant au moins six années au cours des dix années précédant le décès, ou dès lors que l’assuré a, au moment du décès, son domicile fiscal en France au sens du même article (CGI article 990 I, I-al. 4). Ainsi, le lieu de résidence du souscripteur au jour de l’adhésion au contrat, ou le lieu du domicile du bénéficiaire au jour du reversement des sommes, est sans incidence sur le régime fiscal du contrat d’assurance-vie.

Date des contrats et des versements

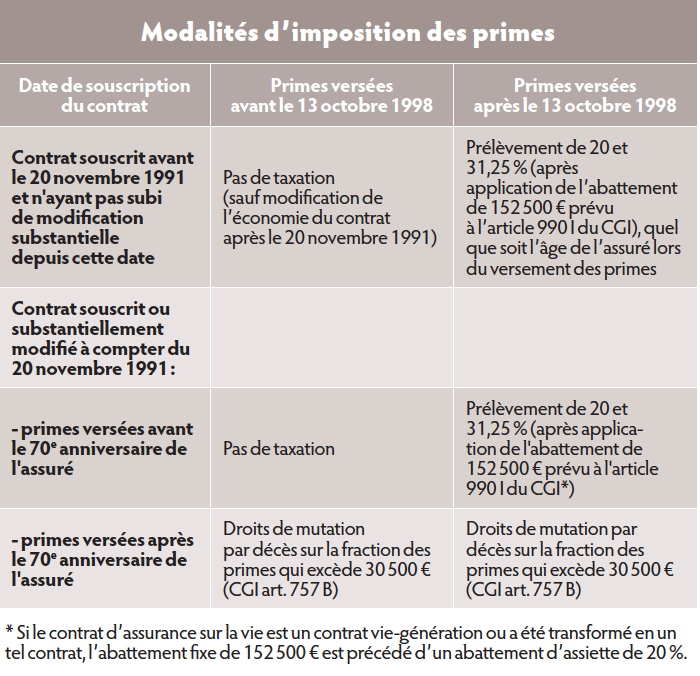

Le prélèvement ne concerne que les sommes dues à un bénéficiaire déterminé qui correspondent à des primes versées à compter du 13 octobre 1998 au titre de contrats souscrits :

– avant le 20 novembre 1991, quel que soit l’âge de l’assuré lors du versement des primes ;

– ou après cette date, dès lors que l’assuré était âgé de moins de 70 ans au moment du versement des primes.

Le tableau ci-contre récapitule les régimes fiscaux susceptibles de s’appliquer selon la date de souscription du contrat et la date de versement des primes (BOI-TCAS-AUT-60 n° 80).

Articulation droits de succession/prélèvement

Les contrats souscrits depuis le 20 novembre 1991 et sur lesquels des primes ont été versées avant et depuis le 13 octobre 1998 peuvent relever à la fois du prélèvement et des droits de succession :

– la fraction des sommes reçues qui correspond à des primes versées depuis le 13 octobre 1998, mais avant les 70 ans de l’assuré supporte le prélèvement (si les sommes reçues par le bénéficiaire par hypothèse non exonéré excèdent 152 500 €) ;

– la fraction des sommes reçues par un bénéficiaire non exonéré qui correspond à des primes versées après les 70 ans de l’assuré donne lieu, à concurrence du montant des primes supérieur à 30 500 €, aux droits de succession.

Contrats et bénéficiaires exonérés du prélèvement

Contrats et sommes exonérés du prélèvement

Sont exclus du champ d’application du prélèvement (CGI art. 990 I, I-al. 1). :

- les contrats de rente survie souscrits au profit d’enfants handicapés. Il s’agit des contrats mentionnés à l’article 199 septies, I-1° du CGI ;

- les contrats d’assurance de groupe souscrits dans le cadre d’une activité professionnelle. Il s’agit des contrats mentionnés aux articles 154 bis et 998, 1° du CGI et à l’article L. 7342-2 du Code du travail souscrits dans le cadre professionnel soit par une entreprise, un groupe d’entreprises ou un groupement professionnel représentatif d’entreprises ; soit par une organisation représentative d’une profession non salariée (industrielle, commerciale, artisanale, libérale ou agricole) ; soit par une organisation représentative d’agents des collectivités publiques ou par des associations de prévoyance militaires ;

- les rentes perçues en exécution d’un Perp ou d’un plan d’épargne-retraite individuel : la valeur de capitalisation des rentes viagères constituées dans le cadre d’un Perp ou d’un plan d’épargne-retraite individuel est exonérée du prélèvement, sous réserve du versement de primes régulièrement échelonnées dans leur montant et leur périodicité pendant une durée d’au moins quinze ans (condition non requise pour les Perp souscrits avant le 31 décembre 2010 si le souscripteur y a adhéré moins de quinze ans avant la date à laquelle il pouvait faire valoir ses droits à la retraite à taux plein) et dont l’entrée en jouissance intervient au plus tôt à compter de la date de liquidation de la pension du bénéficiaire ou à l’âge légal de départ à la retraite (BOI-TCAS-AUT-60 n° 170) ;

- les reversions de rente viagère entre parents en ligne directe. Cette mesure ne concerne que les reversions de rente qui ont été intégrées dans le calcul de la rente servie à l’assuré de son vivant ;

- les contrats homme-clé souscrits par les entreprises pour se prémunir de la disparition de leurs dirigeants ou de certains de leurs collaborateurs dès lors que les sommes dues par l’organisme d’assurance ou assimilé, à raison du décès du dirigeant ou collaborateur assuré, sont versées à l’entreprise et constituent, pour elle, un produit taxable (BOI-TCAS-AUT-60 n° 50) ;

- les sommes donnant ouverture aux droits de succession en application de l’article 757 B du CGI : sommes correspondant aux primes versées après le 70e anniversaire de l’assuré dans le cadre de contrats souscrits depuis le 20 novembre 1991, quelle que soit la date de leur versement. Le non-assujettissement au prélèvement concerne les primes elles-mêmes, y compris leur fraction qui n’excède pas 30 500 €, et les produits attachés à ces primes ; sommes versées à raison du décès pendant la phase d’épargne du titulaire d’un plan d’épargne-retraite, lorsque ce décès est intervenu après l’âge de 70 ans (dans cette hypothèse, l’ensemble des versements effectués par l’assureur échappe au prélèvement de l’article 990 I du CGI. A l’inverse, si le décès survient avant les 70 ans de l’assuré, tous les versements entrent dans le champ du prélèvement, BOI-TCAS-AUT-60 n°70).

Par ailleurs, les assurances qui revêtent le caractère de contrats à titre onéreux ne sont pas susceptibles d’entrer dans le champ d’application du prélèvement. Il en est ainsi notamment des contrats emprunteurs qui sont des contrats d’assurance de groupe ayant pour objet la garantie du remboursement des emprunts et qui sont souscrits par l’établissement de crédit, bénéficiaire en cas de décès de l’emprunteur, celui-ci devant y adhérer lors du dépôt de la demande de crédit. Il en est de même pour les contrats d’assurance sur la vie donnés en garantie à un prêteur, à concurrence de la fraction des sommes, rentes ou valeurs dues par l’organisme d’assurance ou assimilé qui correspond au montant de la dette impayée par l’emprunteur au jour de son décès (BOI-TCAS-AUT-60 n° 40).

Bénéficiaires exonérés du prélèvement

Sont également exonérés du prélèvement (CGI art. 990 I, I-al. 4 ; BOI-TCAS-AUT-60 n° 120) :

- le conjoint survivant, le partenaire lié au défunt par un Pacs, et les frères et sœurs qui sont exonérés de droits de mutation par décès en application des articles 796-0 bis et 796-0 ter du CGI ;

- les organismes exonérés de droits de mutation à titre gratuit en application de l’article 795-0 A ou de l’article 795 du CGI.

Calcul du prélèvement

Assiette taxable

L’assiette du prélèvement, avant application des abattements, est composée de toutes les sommes, rentes ou valeurs quelconques dues directement ou indirectement à chaque bénéficiaire non exonéré par les organismes d’assurances. Elle peut être calculée selon une méthode dite générale ou, sur option des compagnies d’assurances, selon une méthode simplifiée dite globale.

Abattements

L’assiette du prélèvement est diminuée d’un abattement général de 152 000 € par bénéficiaire. Toutefois, les contrats vie-génération bénéficient d’un abattement d’assiette supplémentaire de 20 % qui s’applique avant l’abattement général de 152 500 € et se cumule avec lui (CGI art. 990 I, I-al. 1 ; BOI-TCAS-AUT-60 n° 290).

Abattement général

Principe : cet abattement s’élève à 152 500 € par bénéficiaire. Lorsque plusieurs contrats sont conclus sur la tête d’un même assuré au profit d’un même bénéficiaire, il convient, pour l’application de l’abattement, de tenir compte de l’ensemble des parts taxables revenant au même bénéficiaire au titre de chacun de ces différents contrats (BOI-TCAS-AUT-6 n° 300). L’abattement de 152 500 € ne s’applique qu’une seule fois à raison de l’ensemble des sommes reçues par bénéficiaire. A cet égard, le bénéficiaire doit produire une attestation sur l’honneur. On rappelle que les abattements existant en matière de droits de succession ne sont pas applicables.

Répartition des abattements en cas de démembrement de la clause bénéficiaire : le nu-propriétaire et l’usufruitier sont considérés comme bénéficiaires au prorata de la part leur revenant dans les sommes, rentes ou valeurs versées par l’organisme d’assurance. Ce prorata est déterminé selon le barème de l’usufruit viager prévu à l’article 669, I du CGI, l’abattement de 152 500 € étant réparti de la même façon (CGI art. 990 I, I-al. 6). Par exemple, si l’usufruitier a 75 ans, il est imposable sur 30 % des capitaux et a droit à 30 % de l’abattement de 152 500 €, soit 45 750 €. Corrélativement, le bénéficiaire en nue-propriété est imposable sur 70 % des capitaux et a droit à 70 % de l’abattement, soit 106 750 €.

En présence de plusieurs bénéficiaires en nue-propriété, l’administration applique autant d’abattements qu’il y a de couples « usufruitier/nu-propriétaire » (BOI-TCAS-AUT-60 n° 310). Chaque nu-propriétaire partage l’abattement avec l’usufruitier en fonction des droits revenant à chacun, l’usufruitier ne pouvant toutefois bénéficier au total que d’un abattement maximal de 152 500 € sur l’ensemble des capitaux reçus au décès d’un même assuré. Par exemple, pour un capital taxable de 1 000 000 € réparti entre un usufruitier de 75 ans et deux nus-propriétaires, l’usufruitier bénéficie d’un abattement de 91 500 €, soit 2 × (152 500 € × 30 %), et chacun des nus-propriétaires a droit à un abattement de 106 750 € (152 500 € × 70 %).

Lorsque l’un des bénéficiaires est exonéré de prélèvement (cas notamment où le conjoint survivant est désigné bénéficiaire en usufruit), la part d’abattement du bénéficiaire exonéré ne peut pas être utilisée par les bénéficiaires non exonérés (BOI-TCAS-AUT-60 n° 310). En reprenant le même exemple et en supposant que le bénéficiaire en usufruit soit le conjoint survivant, les 91 500 € d’abattement revenant à ce dernier ne peuvent pas être imputés sur la part taxable des nus-propriétaires. On notera que l’administration retient la solution inverse en matière de droits de succession, sans que la divergence des solutions soit justifiée.

Si l’abattement de 152 500 € n’est pas épuisé, les bénéficiaires en démembrement peuvent utiliser le solde de l’abattement pour d’autres capitaux-décès reçus en pleine propriété au titre du même contrat ou en usufruit, en nue-propriété ou en pleine propriété au titre d’un autre contrat (BOI-TCAS-AUT-60 n° 310).

Abattement spécifique aux contrats vie-génération : ils ont été créés par la loi de finances rectificative pour 2013 (loi 2013-1279 du 29 décembre 2013 art. 9) et ouvrent droit à un abattement d’assiette supplémentaire de 20 % lorsque les primes versées sont représentées par une ou plusieurs UC constituées (CGI art. 990 I, I bis) : de parts ou actions d’OPCVM ou de certains fonds d’investissement alternatifs (FIA) ou d’organismes européens de même nature ; de parts ou d’actions de sociétés à prépondérance immobilière européennes, d’OPCI ou de SCPI.

Ces contrats doivent être investis notamment dans les actifs suivants :

- titres d’OPCVM, de FIA ou d’organismes européens de même nature dont l’actif est constitué par des actifs relevant de l’économie sociale et solidaire ; des parts de FCPR, de FPCI, de FIP, d’actions de SCR ou d’organismes européens similaires ; des actions ou parts d’entreprise de taille intermédiaire (ETI) exerçant une activité industrielle ou commerciale sous réserve que le souscripteur du contrat ne détienne pas avec son groupe familial (son conjoint, leurs ascendants et descendants) pendant la durée du contrat, directement ou indirectement, plus de 25 % des droits dans les bénéfices sociaux (ou n’ait pas détenu une telle participation au cours des cinq années précédant la souscription du contrat) ;

- titres de sociétés à prépondérance immobilière, d’OPCI ou de SCPI contribuant au financement du logement social ou intermédiaire.

Ces actifs ciblés (logement social et intermédiaire, économie sociale et solidaire, capital-risque, ETI) doivent représenter au moins 33 % des actifs du contrat.

L’abattement d’assiette de 20 % est applicable sur la part transmise à chaque bénéficiaire à raison du décès de l’assuré avant l’abattement global de 152 500 € applicable sur la part transmise au dénouement par décès d’un contrat vie-génération. Sont concernés les contrats souscrits depuis le 1er janvier 2014 (ou souscrits avant cette date et transformés entre le 1er janvier 2014 et le 1er janvier 2016) et dénoués par décès depuis le 1er juillet 2014 (BOI-TCAS-AUT-60 n°282).

Taux du prélèvement

Taux du prélèvement

Le taux du prélèvement est égal à 20 % sur la fraction de part taxable de chaque bénéficiaire n’excédant pas 700 000 € et à 31,25 % sur la fraction de part taxable de chaque bénéficiaire excédant cette limite (CGI art. 990 I, al. 1).

Recouvrement et obligations déclaratives

Recouvrement du prélèvement

Bien que son redevable soit le bénéficiaire, le prélèvement est précompté par l’assureur et versé au comptable des impôts au plus tard le 15 du mois suivant celui au cours duquel les sommes ont été versées au bénéficiaire.

Le prélèvement est recouvré suivant les mêmes règles, sous les mêmes garanties et les mêmes sanctions que la taxe sur les conventions d’assurances prévues aux articles 991 et suivants du CGI (CGI art. 990 I, II ; BOI-TCAS-AUT-60 n° 410).

Obligations déclaratives des bénéficiaires

Le bénéficiaire doit produire à l’assureur une attestation sur l’honneur indiquant le montant de l’abattement déjà appliqué à des sommes reçues d’autres assureurs à raison du décès du même assuré (CGI art. 990 I, I-al. 3).

Obligations déclaratives des assureurs

De leur côté, les assureurs sont tenus de déclarer à l’administration, au titre de chaque contrat et pour chaque bénéficiaire, avant tout versement et en principe dans les soixante jours suivant celui où ils ont eu connaissance du décès, les caractéristiques des contrats, et notamment la date de souscription, le montant des primes versées depuis le 13 octobre 1998, ainsi que le montant des sommes dues correspondant à ces primes, l’assiette du prélèvement, le montant des abattements appliqués ainsi que le montant du prélèvement acquitté (CGI art. 806, IV et ann. II art. 306-0 F).

Adapter la désignation des bénéficiaires en fonction du régime fiscal applicable

Le souscripteur a tout intérêt à adapter la désignation des bénéficiaires en fonction du régime fiscal qui sera applicable :

- mieux vaut réserver le bénéfice d’un contrat dont les primes seront soumises aux droits de succession à ceux dont le lien de parenté est le plus proche car ils bénéficieront d’un taux d’imposition plus faible ;

- inversement, il est judicieux de réserver aux personnes dont le lien de parenté est plus éloigné (neveu, par exemple) ou qui n’ont pas de lien de parenté (concubin, notamment) le bénéfice d’un contrat dont les sommes seront soumises au prélèvement au taux de 20 ou 31,25 %, qui leur sera plus favorable que l’application des droits de succession à 55 % (neveu) ou 60 % (concubin).

Exemples d’application du prélèvement

1. M. Legrand est âgé de 67 ans lorsqu’il souscrit en novembre 2018 un contrat d’assurance-vie qui est rachetable. Le bénéficiaire désigné au contrat est son neveu, M. Henri, et une prime unique de 1 000 000 € est versée.

M. Legrand décède en avril 2023. Le capital dû au bénéficiaire à titre gratuit par l’organisme d’assurance, à raison du décès de l’assuré, est de 1 250 000 € ; la valeur de rachat est de 1 150 000 €.

Dès lors que le contrat d’assurance a été souscrit après le 13 octobre 1998 et que les sommes dues au bénéficiaire désigné au contrat ne sont pas soumises aux droits de succession en application de l’article 757 B du CGI (prime versée avant le 70e anniversaire de l’assuré), le prélèvement prévu par l’article 990 I du même Code est applicable.

S’agissant d’un contrat rachetable, l’assiette du prélèvement est constituée par la valeur de rachat du contrat, soit 1 150 000 €.

Liquidation du prélèvement

Assiette du prélèvement : 1 150 000 €.

Abattement : 152 500 €.

Somme soumise au prélèvement : 997 500 €.

Montant du prélèvement dû : (700 000 € × 20 %) + (297 500 € × 31,25 %) = 232 969 €.

2. Soit un contrat vie-génération d’une valeur de 2 400 000 € transmis par décès à parts égales entre deux bénéficiaires le 1er juin 2023 et entrant dans le champ d’application du prélèvement de l’article 990 I du CGI.

Part revenant à chaque bénéficiaire : 1 200 000 €.

Part taxable : 1 200 000 € – (1 200 000 € × 20 %) – 152 500 € = 807 500 €.

Montant du prélèvement : (700 000 € × 20 %) + (107 500 € × 31,25 %) = 173 594 €.

Vos réactions